Significato e formule degli Indici di bilancio

Gli indici di bilancio sono degli strumenti utilizzati per analizzare i bilanci delle aziende e sono la base per la valutazione del grado di solidità di un’impresa. Questi indici sono il risultato di un processo di miglioramento e selezione che negli anni ha portato alla situazione attuale. E’ soprattutto in un’ottica temporale che tali indici rivelano in modo evidente tutta la loro importanza.

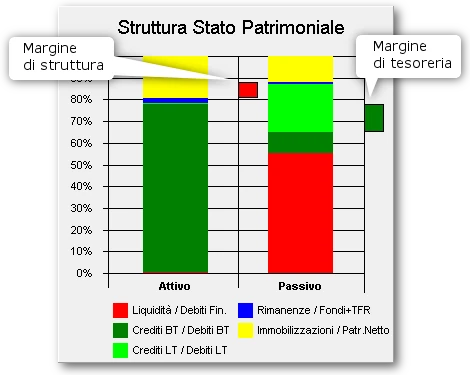

Margine di Tesoreria

E’ un indicatore finanziario della liquidità dell’Impresa. In particolare indica la capacità dell’impresa a rimborsare i propri debiti mediante la liquidità disponibile o utilizzando i propri i crediti.

= Capitale Circolante Netto – Rimanenze

Margine di Struttura

Indica la solidità patrimoniale dell’impresa. Quindi la sua capacità di finanziarsi con il Patrimonio Netto. Se il valore dell’indice è positivo o tendente a zero, l’azienda è solida dal punto di vista patrimoniale.

= Patrimonio Netto – Immobilizzazioni

Tra gli indici patrimoniali spicca il Capitale Circolante Netto (CCN). Viene calcolato dalle Attività Correnti meno le Passività Correnti ed è uno degli indici principali. Altrettanto importante è la Posizione finanziaria Netta (PFN), che esprime la liquidità aziendale. Troviamo anche il Flusso di Cassa totale, che indica l’ammontare della liquidità “prodotta” nel corso dell’esercizio.

Per determinare invece l’ammontare dell’investimento totale necessario all’impresa per lo svolgimento della sua attività si guarda il Capitale Investito. Infine l’Avviamento è una voce che esprime l’entità di componenti extra-contabili dell’azienda e il Valore Aziendale è il valore totale dell’azienda, contabile più extracontabile.

Tra gli indici economici troviamo indicatori più orientati al rapporto tra i costi e i ricavi. Come il Costo del Venduto / Ricavi Vendite, che esprime l’incidenza di tutti i costi diretti sostenuti per ottenere i prodotti e/o i servizi disponibili per la vendita. Invece il Costo del Personale/Ricavi Vendite mostra quanto incidono, in percentuale, tutti i costi del personale dipendente sui Ricavi delle Vendite. Poi il Risultato operativo/Ricavi Vendite ROS (Return On Sales) esprime la redditività lorda delle vendite prima degli oneri/proventi finanziari, straordinari e tributari.

Al contrario l’incidenza dei costi di Reperimento dei Mezzi Finanziari di terzi, cioè l’indebitamento, sui ricavi delle vendite in termini percentuali la vediamo con l’indice Oneri Finanziari/Ricavi Vendite. E ancora il Risultato Prima Imposte/Ricavi Vendite determina, in termini percentuali, qual è la Redditività Totale Lorda dei Ricavi delle Vendite.

L’indice Utile (Perdita) dell’Esercizio/Ricavi Vendite esprime, in termini percentuali, la Redditività Totale Netta dei Ricavi delle Vendite. Per concludere vediamo l’Indice di Efficiente Produzione che si ottiene calcolando il rapporto tra i ricavi conseguiti e i ricavi al punto di equilibrio (break even point).

Infine gli indici finanziari, riferiti quindi alla liquidità. Prima di tutto il Grado di Indipendenza Finanziaria indica in che percentuale l’attività d’impresa è garantita da mezzi propri, cioè dal capitale apportato dai soci. Invece il Ritorno sul Capitale Investito ROI (Return On Investment) è utile a valutare la redditività ed efficienza della gestione tipica dell’azienda. Al contrario il Ritorno sul Capitale Netto ROE (Return On Equity) determina in che percentuale il denaro investito dai soci viene remunerato.

Poi la Rotazione Rimanenze esprime il numero di volte in cui, nell’esercizio, le Rimanenze di Magazzino si rinnovano rispetto alle vendite. La Rotazione Capitale Circolante Netto è il numero di volte in cui, nell’esercizio, il Capitale Circolante si riproduce attraverso le Vendite. Il Flusso di cassa/Ricavi Vendite mostra la quota di liquidità (cassa e banche) generata dai Ricavi delle Vendite, in termini di percentuali sui ricavi stessi.

Per continuare l’Incidenza Oneri finanziari su Fatturato determina l’assorbimento dei ricavi prodotti dagli oneri finanziari. Inoltre per Tempi di incasso (giorni) si intende la durata media dei crediti commerciali, espressa in giorni. Invece i Tempi di pagamento medi (giorni) sono intesi come durata media dei debiti commerciali, espressa in giorni. Infine Giacenza media del magazzino sono i giorni di giacenza media dei prodotti in magazzino.

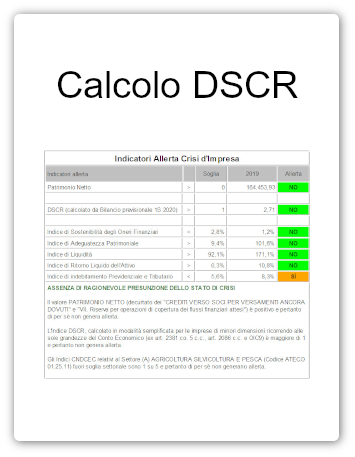

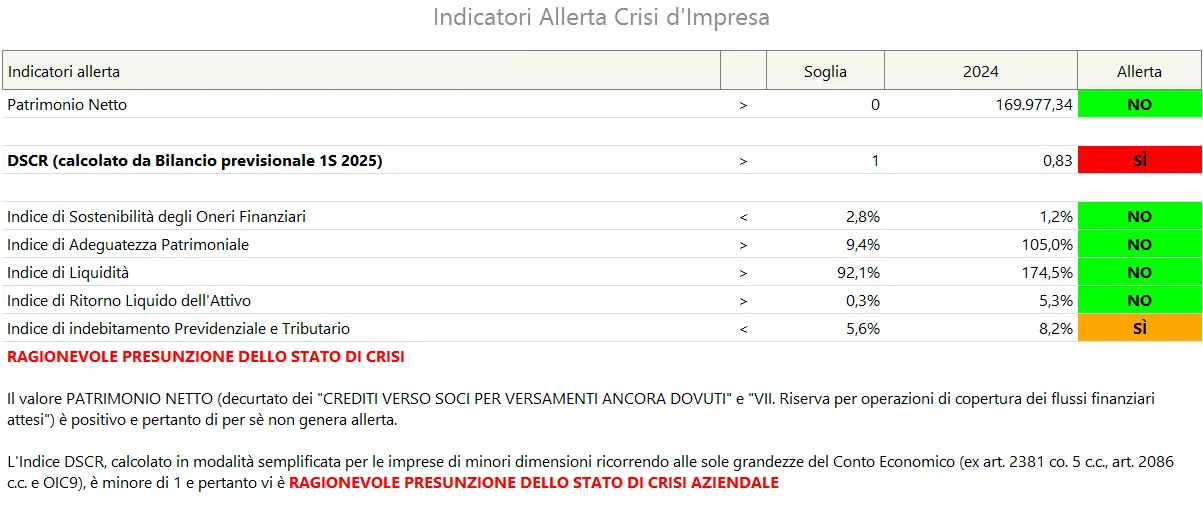

Indici di bilancio della crisi d’impresa

Con il codice della crisi d’impresa è stato introdotto nel 2020 un nuovo insieme di indici che si affiancano a quelli classici economici, finanziari e patrimoniali.

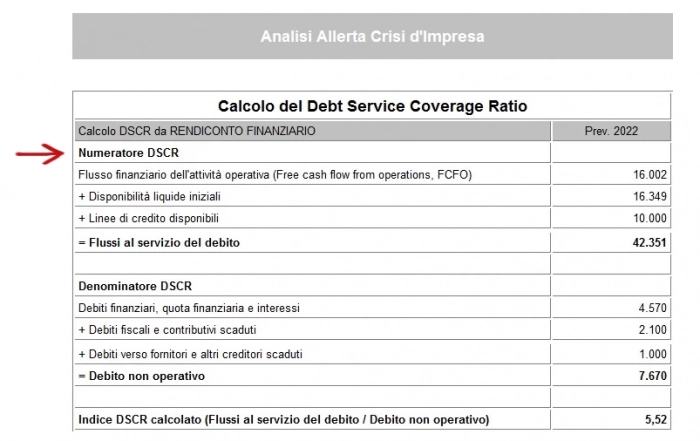

L’indice più importante tra questi è il DSCR (Debt Service Coverage Ratio) in quanto permette già da solo di individuare un possibile stato di crisi dell’azienda.

Puoi approfondire qui la formula dell’ indice DSCR e gli altri dettagli sulla crisi d’impresa.

Oltre all’analisi di bilancio per indici sono importanti gli indici di settore CNDECEC e i relativi valori di soglia.

Calcola i tuoi Indici di Bilancio

Con MKT MKT Analisi di Bilancio ottieni in modo rapido ed efficace tutti i principali indici di bilancio compresi gli indici della crisi d’impresa.

Tutti i grafici sono inoltre personalizzabili per indice secondo le proprie esigenze.

Software professionale per gestire un numero illimitato di aziende in modo semplice e guidato:

- Codice crisi d’impresa e DSCR

- Mediocredito centrale

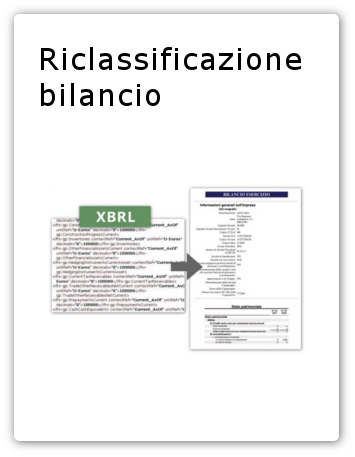

- Rendiconto finanziario XBRL

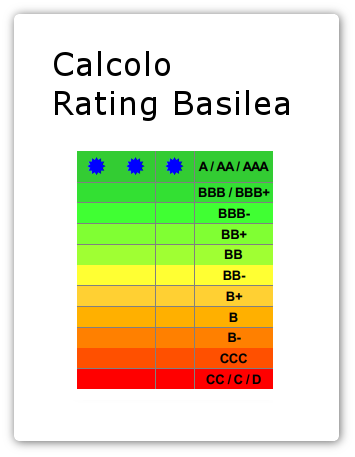

- Rating Basilea 3

Ti potrebbe interessare

Articoli correlati

Come calcolare indici crisi impresa e DSCR

In questo articolo vediamo come calcolare indici crisi impresa secondo il Codice della Crisi e dell’Insolvenza entrato in vigore nel luglio 2022. Il codice della crisi d’impresa prevede infatti l’obbligo di monitorare in [...]

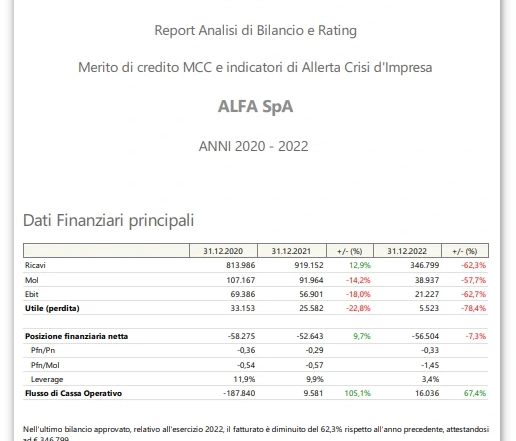

Report bilancio aziendale

Il nuovo report bilancio aziendale prodotto da MKT presenta i principali dati di bilancio in una nuova veste. Lo scopo è quello di riassumere nel modo più chiaro e comprensibile i dati principali delle [...]

Come richiedere la Centrale Rischi

Prima di spiegarti come richiedere la Centrale Rischi vediamo che cos'è la Centrale Rischi: la Centrale Rischi (CR) è un documento PDF rilasciato dalla Banca d'Italia. Questo documento riporta tutti i dati relativi ai debiti [...]